Sửa đổi, bổ sung mới về quản lý thuế và hóa đơn chứng từ

- Lượt xem: 810

- Tweet

Sửa đổi, bổ sung mới về quản lý thuế và hóa đơn chứng từ

Nội dung mới sửa đổi, bổ sung về quản lý thuế

Trong Thông tư số 156/2013/TT-BTC chưa hướng dẫn cụ thể việc kê khai thuế tại nơi có công trình về giá trị công trình xây dựng, lắp đặt, bán hàng vãng lai ngoại tỉnh và có giá trị công trị lớn. Vì vậy, nhiều doanh nghiệp gặp không ít khó khăn khi thực hiện việc kê khai thuế. Để giải quyết những vướng mắc trên, Bộ tài chính đã hướng dẫn trong Thông tư số 26/2015/TT-BTC đối với các trường hơp: Nộp thuế theo tỷ lệ đối với trường hợp xây dựng, lắp đặt, bán hàng vãng lai ngoại tỉnh mà giá trị công trình xây dựng, lắp đặt, bán hàng vãng lai ngoại tỉnh bao gồm cả thuế GTGT từ 1 tỷ đồng trở lên. Hướng dẫn nộp thuế cho Người nộp thuế có công trình liên quan đến nhiều địa phương đối với trường hợp Người nộp thuế có công trình xây dựng, lắp đặt ngoại tỉnh liên quan tới nhiều địa phương như: Xây dựng đường giao thông, đường dây tải điện, đường ống dẫn nước, dẫn dầu, dẫn khí,…; Nếu không xác định được doanh thu của công trình ở từng địa phương cấp tỉnh thì Người nộp thuế khai thuế GTGT của doanh thu xây dựng, lắp đặt ngoại tỉnh chung với hồ sơ khai thuế GTGT tại trụ sở chính và nộp thuế cho các tỉnh nơi có công trình đi qua. Số thuế GTGT phải nộp cho các tỉnh được tính theo tỷ lệ (%) giá trị đầu tư của công trình tại từng tỉnh do Người nộp thuế tự xác định nhân với 2% doanh thu chưa có thuế GTGT của hoạt động xây dựng công trình. Số thuế GTGT đã nộp (theo chứng từ nộp thuế) của hoạt động xây dựng công trình liên tỉnh được trừ vào số thuế phải nộp trên Tờ khai thuế GTGT (mẫu số 01/GTGT) của Người nộp thuế tại trụ sở chính. Người nộp thuế lập Bảng phân bổ số thuế GTGT phải nộp cho các địa phương nơi có công trình xây dựng, lắp đặt liên tỉnh (mẫu số 01-7/GTGT) và sao gửi kèm theo Tờ khai thuế GTGT cho Cục Thuế nơi được hưởng nguồn thu thuế GTGT.

Để giảm bớt thủ tục về thuế, Bộ Tài chính đã bãi bỏ Bảng kê HHDV mua vào, bán ra trong Hồ sơ khai thuế GTGT và thuế TTĐB. Bãi bỏ quy định về gia hạn nộp thuế đối với trường hợp Người nộp thuế chưa được thanh toán vốn đầu tư xây dựng cơ bản đã được ghi trong dự toán NSNN.

Hướng dẫn cụ thể về đồng tiền nộp thuế và xác định doanh thu, chi phí, giá tính thuế và các khoản nộp NSNN đối với trường hợp:Người nộp thuế có nghĩa vụ phải nộp bằng ngoại tệ nhưng được cơ quan có thẩm quyền cho phép nộp thuế bằng đồng Việt Nam thìNgười nộp thuế và cơ quan quản lý thuế căn cứ số tiền Việt Nam Đồng trên chứng từ nộp tiền vào NSNN và tỷ giá quy định để quy đổi thành số tiền bằng ngoại tệ để thanh toán cho khoản nghĩa vụ phải nộp bằng ngoại tệ. Trường hợp nộp tiền tại Ngân hàng thương mại, tổ chức tín dụng, Kho bạc Nhà nước thì áp dụng tỷ giá mua vào của Ngân hàng thương mại, tổ chức tín dụng nơi Người nộp thuế mở tài khoản tại thời điểm Người nộp thuế nộp tiền vào NSNN. Trường hợp phát sinh doanh thu, chi phí, giá tính thuế bằng ngoại tệ thì phải quy đổi ngoại tệ ra đồng Việt Nam theo tỷ giá giao dịch thực tế.

Từ ngày 01/01/2015, tiền chậm nộp được tính theo mức 0,05% số tiền thuế chậm nộp tính trên mỗi ngày chậm nộp. Đối với các khoản tiền thuế khai thiếu của kỳ thuế phát sinh trước ngày 01/01/2015 nhưng sau ngày 01/01/2015, cơ quan Nhà nước có thẩm quyền phát hiện qua thanh tra, kiểm tra hoặc Người nộp thuế tự phát hiện thì áp dụng tiền chậm nộp theo mức 0,05%/ngày tính trên số tiền thuế khai thiếu cho toàn bộ thời gian chậm nộp. Trường hợp Người nộp thuế cung ứng hàng hoá, dịch vụ được thanh toán bằng nguồn vốn NSNN nhưng chưa được thanh toán nên không nộp thuế kịp thời dẫn đến nợ thuế thì không phải nộp tiền chậm nộp tiền thuế.

Sửa đổi, bổ sung về số tiền chậm nộp được miễn tính trên số tiền thuế còn nợ tại thời điểm xảy ra thiên tai, hỏa hoạn, tai nạn bất ngờ, dịch bệnh… và số tiền chậm nộp được miễn này không vượt quá giá trị bị thiệt hại.

Sửa đổi về hồ sơ hoàn thuế theo hướng hồ sơ hoàn thuế của các đối tượng đề nghị áp dụng Hiệp định không bao gồm Chứng từ nộp thuế. Riêng đối với các hãng vận tải nước ngoài, hồ sơ hoàn thuế không bao gồm chứng từ chứng minh cho việc doanh nghiệp khai thác tàu, chứng từ nộp thuế và xác nhận của tổ chức, cá nhân Việt Nam ký kết hợp đồng về thời gian và tình hình hoạt động thực tế theo hợp đồng.

Bổ sung về việc các hồ sơ hoàn thuế của hãng vận tải nước ngoài theo Hiệp định tránh đánh thuế hai lần thuộc diện hoàn thuế trước, kiểm tra sau và việc kiểm tra sau hoàn thuế phải được thực hiện trong thời hạn một năm, kể từ ngày có quyết định hoàn thuế.

Về hoá đơn bán hàng hóa, cung ứng dịch vụ

Theo quy định mới thì Cơ sở kinh không phải đăng ký sử dụng dấu ngăn cách và chữ viết không dấu trên hóa đơn mà Thông tư số 39/2014/TT-BTC đã quy định trước đây.

Về sử dụng hóa đơn tự in/đặt in, sau 5 ngày làm việc, nếu cơ quan Thuế quản lý trực tiếp không có ý kiến bằng văn bản thì tổ chức được phép sử dụng. Bổ sung hướng dẫn việc kết nối với cơ quan Thuế để gửi thông tin cho cơ quan Thuế theo lộ trình triển khai của cơ quan Thuế đối với Người nộp thuế kinh doanh trong lĩnh vực nhà hàng, khách sạn, siêu thị … có sử dụng hệ thống máy tính tiền, hệ thống cài đặt phần mềm bán hàng để thanh toán. Hướng dẫn cụ thể trường hợp không xuất hóa đơn đối với hàng hóa tiêu dùng nội bộ để tiếp tục quá trình sản xuất kinh doanh. Bổ sung hướng dẫn đối với trường hợp hóa đơn đã lập có sai sót về tên, địa chỉ người mua nhưng ghi đúng mã số thuế người mua thì các bên lập biên bản điều chỉnh và không phải lập hóa đơn điều chỉnh. Các trường hợp hóa đơn đã lập có sai sót khác thực hiện theo hướng dẫn tại Điều 20 Thông tư số 39/2014/TT-BTC.

Bộ Tài chính cũng đã bãi bỏ quy định cơ quan Thuế quản lý trực tiếp xác định số lượng hóa đơn được thông báo phát hành để sử dụng từ 3 tháng đến 6 tháng tại Thông báo phát hành hóa đơn của doanh nghiệp. Bãi bỏ các nội dung liên quan đến Bảng kê hóa đơn, chứng từ hàng hóa, dịch vụ mua vào, bán ra và các nội dung quy định về tỷ giá khi xác định doanh thu, giá tính thuế tại Thông tư số 05/2012/TT-BTC ngày 05/01/2012 của Bộ Tài chính.

Các nội dung trên có hiệu lực thi hành kể từ ngày Luật số 71/2014/QH13 về sửa đổi, bổ sung một số điều của các Luật về thuế và Nghị định số 12/2015/NĐ-CP ngày 12/2/2015 của Chính phủ quy chi tiết thi hành Luật sửa đổi, bổ sung một số điều của các Luật về thuế và sửa đổi bổ sung một số điều của các Nghị định về thuế có hiệu lực thi hành./.

Nguồn: Tổng cục thuế

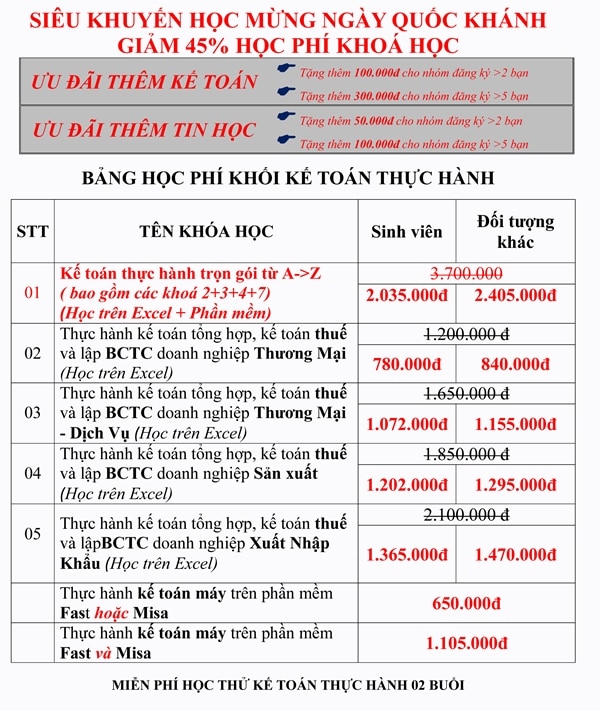

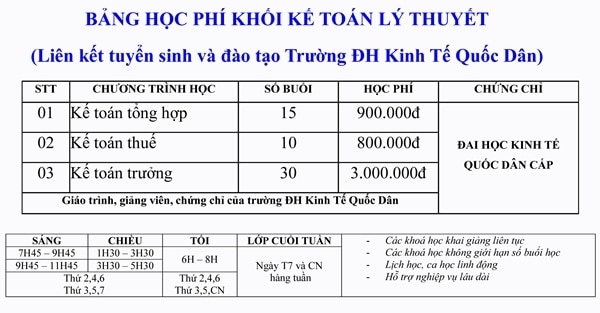

Địa chỉ đào tạo kế toán uy tin nhất Hà Nội

LIÊN HỆ ĐĂNG KÝ:

CÔNG TY ĐÀO TẠO TIN HỌC – KẾ TOÁN TRI THỨC VIỆT

Cs1: Số 3E3, Tập Thể ĐH Thương Mại, Mai Dịch, Cầu Giấy, Hà Nội

(gần nhà sách trí tuệ)

Cs2: Đối diện cổng chính Khu A, ĐH Công Nghiệp, Nhổn, Từ Liêm, Hà Nội

Tư vấn: 04.6652.2789 hoặc 0976.73.8989

Sơ đồ tới trung tâm đào tạo kế toán: Click vào đây xem chi tiết